ブログ

投資用不動産の相続スキームにメス

公開日: 2025年12月03日

▼今日の記事を音声で楽しみたい方はこちら

こんにちは!YouTuber ウラケン不動産です。

政府が相続税の節税スキームにメスを入れるために、不動産の評価方法に改正を加える方向で動いている・・・というニュースが入ってきたので、今日はこの話題についてお話ししたいと思います。

先日のブログで、「しばらくはそういった話はないのでは?」というお話をしましたが、どうやら僕の読み違いだったようです。

今回の改正は富裕層の節税対策に影響する可能性が高いので、最新情報とともに整理してお伝えします。ぜひ最後までご覧ください。

現在の相続税評価方法

土地と建物はどう評価されているか

節税スキームが問題視された背景

改正案のポイント:購入価格ベースで評価

新しい評価方法

実は「公示価格=実勢価格=実際の取引価格」ではない

公示地価が実勢を反映しない理由

今後の課題と影響

抜け穴の存在

まとめ

現在の相続税評価方法

まず、現在の相続税の評価方法を簡単におさらいしておきましょう。

土地と建物はどう評価されているか

現在の相続税の計算方法は、

・土地:相続税路線価

・建物:固定資産税路線価

をベースに評価するようになっています。

さらに、賃貸用不動産の場合は次の減額が適用され、評価額が小さくなる仕組みです。

・貸家建付地:相続税路線価から約18%の減額

・賃貸用建物:固定資産税路線価のおよそ半分に評価減

そのため、実際に売買される価格(実勢価格)よりも相続税評価額が低くなるケースが多く、現金よりも投資用不動産で相続した方が税負担を抑えられる構造になっています。

節税スキームが問題視された背景

現金よりも投資用不動産で相続した方が税負担を抑えられるということから、富裕層や地主さん達は、空き地にアパートを建てて節税したり、タワーマンションを買ったりして節税を図っていました。

ところが、先日のニュースにもありましたが、

・21億円で購入したマンションが、相続時の評価額で4億2,000万円になった。

・ビルのオフィスフロアなどを小口化して販売する商品によって、購入価格3,000万円 だったところ、相続評価額は480万円となり、大幅な圧縮ができた。

といった事例が生じており、政府はこれらの事例を「看過できない」と判断、見直しに動き出したという流れです。

改正案のポイント:購入価格ベースで評価

では、今回の改正案はどのようなものなのでしょうか。

新しい評価方法

今回の改正案のポイントは、

【購入から5年以内に相続が起きた場合、土地に関しては路線価ベースではなく、購入価格ベースで評価する。】

具体的には、

【購入価格に地価変動の補正を入れ、購入価格の80%で評価する。】

ということです。

つまり、従来のように路線価を基準にして評価額を低く抑えることができなくなる可能性が高くなります。

実は「公示価格=実勢価格=実際の取引価格」ではない

しかし、相続に詳しい方なら、「そもそも路線価は公示地価(実勢価格=実際に売買される価格)の80%だから、これまでと変わらないのでは?」と疑問に思うはずです。

ところが、実は“公示地価”そのものが、実勢価格を十分に反映していないのです。

ここで、公示地価について少しおさらいしておきましょう。

公示地価は1月1日時点の実勢価格を反映したもので、毎年3月下旬に国土交通省から発表されます。

そして、相続税路線価は相続税や贈与税を計算する際に用いられる評価額で、公示地価の約8割になるように調整されています。

つまり、【路線価=公示価格(実勢価格)の80%】なのだから、改正によって【購入価格の80%で評価】で評価されたとしても、同じなのでは?という印象を持つ方がいるかもしれません。

しかし、実態としては、公示地価よりも実際の取引価格の方が断然高いんですよね。

公示地価が実勢を反映しない理由

では、なぜ実際の取引価格が公示地価に反映されていないのでしょうか。

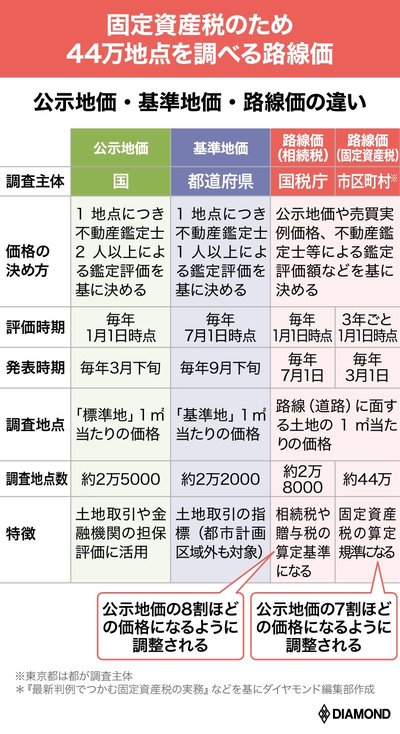

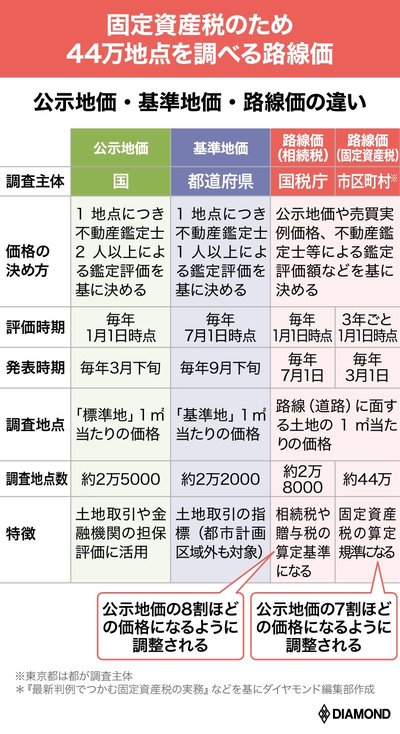

ダイヤモンド・オンラインさんからお借りした、下の表を見ながら解説します。

参考:公示地価・路線価決定の「裏力学」、不動産鑑定士の忖度と属人性で決まっていた!? | 最強の節税 | ダイヤモンド・オンライン

公示地価は相続税路線価のベースになるだけでなく、固定資産税路線価のベースにもなっています。

固定資産税路線価は、公示地価の約7割になるように調整されています。

そのため、公示地価を上げると固定資産税評価額も上がってしまい、多くの一般の人の税負担も上がってしまうことになります。

なので、公示地価の価格は多少「鉛筆を舐めて」意図的に低めに設定されています。

つまり、相続税路線価はこの低めに設定された公示地価をベースにしているので、実勢を反映していない、という話が出てくるわけです。

今後の課題と影響

改正後は購入価格ベースで評価するとしても、例えばその価格が「実勢より低い」場合はどう扱うのかなど、まだまだ疑問が残ります。

とはいえ、今後の方向性としては、富裕層の相続税の負担はますます増えるだろうと思います。

また、小口化商品の節税効果も大幅に縮小する流れとなり、現金を不動産に変えて評価額を下げる“投資用不動産スキーム”は、今後使いにくくなると考えられます。

抜け穴の存在

ただし、僕には抜け穴が見えています。

ここで話してしまうと税制改正の時に潰されてしまうので、今は話さないでおきたいと思います。

抜け穴について知りたい方は、ウラケンサロンの中でお話しできたらと思います。

まとめ

というわけで今回は、「投資用不動産の相続スキームにメス」というテーマで解説しました。

不動産の評価は結構難しく、仕組みを知っている人だけが得をする世界だったりします。

5,000万円1億円規模の資産を抱えている方は、今後確実に相続税がかかってくると思うので、この辺のニュースにしっかりとアンテナを張って、資産防衛をしていただければと思います。

現在の高市政権は減税色が強いですが、代わりの財源をどこから取るのかというと、やはり富裕層からということになるでしょう。

今後、富裕層への課税が強化される流れは確実ですので、仕組みをちゃんと理解して、合法的に節税していくようにしていきたいものですね。

▼ウラケンに質問できるオンラインサロンはこちら

▼LINE登録すると最新情報をいち早くゲットできます

こんにちは!YouTuber ウラケン不動産です。

政府が相続税の節税スキームにメスを入れるために、不動産の評価方法に改正を加える方向で動いている・・・というニュースが入ってきたので、今日はこの話題についてお話ししたいと思います。

先日のブログで、「しばらくはそういった話はないのでは?」というお話をしましたが、どうやら僕の読み違いだったようです。

今回の改正は富裕層の節税対策に影響する可能性が高いので、最新情報とともに整理してお伝えします。ぜひ最後までご覧ください。

現在の相続税評価方法

土地と建物はどう評価されているか

節税スキームが問題視された背景

改正案のポイント:購入価格ベースで評価

新しい評価方法

実は「公示価格=実勢価格=実際の取引価格」ではない

公示地価が実勢を反映しない理由

今後の課題と影響

抜け穴の存在

まとめ

現在の相続税評価方法

まず、現在の相続税の評価方法を簡単におさらいしておきましょう。土地と建物はどう評価されているか

現在の相続税の計算方法は、

・土地:相続税路線価

・建物:固定資産税路線価

をベースに評価するようになっています。

さらに、賃貸用不動産の場合は次の減額が適用され、評価額が小さくなる仕組みです。

・貸家建付地:相続税路線価から約18%の減額

・賃貸用建物:固定資産税路線価のおよそ半分に評価減

そのため、実際に売買される価格(実勢価格)よりも相続税評価額が低くなるケースが多く、現金よりも投資用不動産で相続した方が税負担を抑えられる構造になっています。

節税スキームが問題視された背景

現金よりも投資用不動産で相続した方が税負担を抑えられるということから、富裕層や地主さん達は、空き地にアパートを建てて節税したり、タワーマンションを買ったりして節税を図っていました。

ところが、先日のニュースにもありましたが、

・21億円で購入したマンションが、相続時の評価額で4億2,000万円になった。

・ビルのオフィスフロアなどを小口化して販売する商品によって、購入価格3,000万円 だったところ、相続評価額は480万円となり、大幅な圧縮ができた。

といった事例が生じており、政府はこれらの事例を「看過できない」と判断、見直しに動き出したという流れです。

改正案のポイント:購入価格ベースで評価

では、今回の改正案はどのようなものなのでしょうか。新しい評価方法

今回の改正案のポイントは、

【購入から5年以内に相続が起きた場合、土地に関しては路線価ベースではなく、購入価格ベースで評価する。】

具体的には、

【購入価格に地価変動の補正を入れ、購入価格の80%で評価する。】

ということです。

つまり、従来のように路線価を基準にして評価額を低く抑えることができなくなる可能性が高くなります。

実は「公示価格=実勢価格=実際の取引価格」ではない

しかし、相続に詳しい方なら、「そもそも路線価は公示地価(実勢価格=実際に売買される価格)の80%だから、これまでと変わらないのでは?」と疑問に思うはずです。

ところが、実は“公示地価”そのものが、実勢価格を十分に反映していないのです。

ここで、公示地価について少しおさらいしておきましょう。

公示地価は1月1日時点の実勢価格を反映したもので、毎年3月下旬に国土交通省から発表されます。

そして、相続税路線価は相続税や贈与税を計算する際に用いられる評価額で、公示地価の約8割になるように調整されています。

つまり、【路線価=公示価格(実勢価格)の80%】なのだから、改正によって【購入価格の80%で評価】で評価されたとしても、同じなのでは?という印象を持つ方がいるかもしれません。

しかし、実態としては、公示地価よりも実際の取引価格の方が断然高いんですよね。

公示地価が実勢を反映しない理由

では、なぜ実際の取引価格が公示地価に反映されていないのでしょうか。

ダイヤモンド・オンラインさんからお借りした、下の表を見ながら解説します。

参考:公示地価・路線価決定の「裏力学」、不動産鑑定士の忖度と属人性で決まっていた!? | 最強の節税 | ダイヤモンド・オンライン

公示地価は相続税路線価のベースになるだけでなく、固定資産税路線価のベースにもなっています。

固定資産税路線価は、公示地価の約7割になるように調整されています。

そのため、公示地価を上げると固定資産税評価額も上がってしまい、多くの一般の人の税負担も上がってしまうことになります。

なので、公示地価の価格は多少「鉛筆を舐めて」意図的に低めに設定されています。

つまり、相続税路線価はこの低めに設定された公示地価をベースにしているので、実勢を反映していない、という話が出てくるわけです。

今後の課題と影響

改正後は購入価格ベースで評価するとしても、例えばその価格が「実勢より低い」場合はどう扱うのかなど、まだまだ疑問が残ります。とはいえ、今後の方向性としては、富裕層の相続税の負担はますます増えるだろうと思います。

また、小口化商品の節税効果も大幅に縮小する流れとなり、現金を不動産に変えて評価額を下げる“投資用不動産スキーム”は、今後使いにくくなると考えられます。

抜け穴の存在

ただし、僕には抜け穴が見えています。

ここで話してしまうと税制改正の時に潰されてしまうので、今は話さないでおきたいと思います。

抜け穴について知りたい方は、ウラケンサロンの中でお話しできたらと思います。

まとめ

というわけで今回は、「投資用不動産の相続スキームにメス」というテーマで解説しました。不動産の評価は結構難しく、仕組みを知っている人だけが得をする世界だったりします。

5,000万円1億円規模の資産を抱えている方は、今後確実に相続税がかかってくると思うので、この辺のニュースにしっかりとアンテナを張って、資産防衛をしていただければと思います。

現在の高市政権は減税色が強いですが、代わりの財源をどこから取るのかというと、やはり富裕層からということになるでしょう。

今後、富裕層への課税が強化される流れは確実ですので、仕組みをちゃんと理解して、合法的に節税していくようにしていきたいものですね。

▼ウラケンに質問できるオンラインサロンはこちら

▼LINE登録すると最新情報をいち早くゲットできます