ブログ

【不動産投資】個人事業主が法人化すべきタイミング5選!

公開日: 2020年09月14日

こんにちは!YouTuber ウラケン不動産です。

最近、不動産投資の「法人化」について、たくさんのご質問をいただきます。すでに不動産投資を「している・していない」に関わらず、「いつ法人化をしたらいいの?」という疑問を持っている方が多いようです。

結論から⾔ってしまうと、

「不動産投資でメシを⾷っていくつもりなら、すぐに法人化すべき!」

というのが私の意見です。

なぜなら、あなたが社⻑となり、経営者としての感覚に切り替わることで、より事業に真剣に不動産投資に取り組むようになるからです。

かといって、カンタンに「じゃあ法人化してみよう!」とはいかないですよね。

そこで今回は、個人事業主で不動産投資をしている人が、

・どんなタイミングで

・どんな⽬的で

法人化するべきなのかを、分かりやすく解説していきます。

また、以前別の記事で「法人化の10のメリット」について解説しましたが、今回は特別にさらに踏み込んだメリットも併せてお伝えします。

この記事をお読みいただくと、あなたのキャッシュがますます増えることになりますので、ぜひ最後までご覧ください。

※同じ内容を動画でもご覧になりたい方は、こちら↓をご覧ください。

<期間限定の特別企画!>

現在、私の本「お金と幸せの成功法則」(A5版)の現物を無料プレゼント中です(送料無料)。お申込みはこちらからどうぞ!

目次

- 法人化のタイミング①「融資」が⾏き詰まったとき

- 法人化のタイミング②「課税所得⾦額」が900万円を超えそうなとき

- 法人化のタイミング③「物件の売買」を頻繁に⾏う予定があるとき

- 法人化のタイミング④いろいろな費⽤を「経費化」したいとき

- 法人化のタイミング⑤「相続時の節税対策」を考えたとき

- まとめ:あなたに最適な法人化のタイミングとは?

法人化のタイミング①「融資」が⾏き詰まったとき

個人の場合、融資を受けられる⾦額には上限があります。

金融機関によっても異なりますが、⼀般的に個人への融資は年収の20倍が上限と⾔われます。

なぜなら、給与収⼊が属性の判定基準の一つになるからです。

例えば年収が500万円だとすると、融資を受けられる限度額はだいたい1億円。⾃⼰資⾦を2割入れたとしても、投資規模1億2,000万円くらいで限界がきてしまい、得られるキャッシュフローは年400~500万円程度になります。

⼀⽅、事業の拡⼤と利益の追求をすることが目的である法人には、融資の上限がありません。

そのため、⾃⼰資⾦や物件の積算評価がしっかりしていれば、それに⾒合った融資を⻘天井で受けられます。

もしあなたが個人で不動産投資をしていて、融資が受けられない状態になっているとすれば、法人化を検討する絶好のタイミングと⾔えるでしょう。

法人化のタイミング②「課税所得⾦額」が900万円を超えそうなとき

個人と法人では、課税所得の額によって「税率」が異なります。

この表は個人の場合の税率です。

個人は累進課税制度のため、所得が多くなればなるほど高い税⾦を納めることになります。

課税所得4,000万円超ともなれば、なんとその税率は所得税と住⺠税を併せて55%にもなります。

さらに、個人で5棟10室以上の事業的規模で展開している場合は、「個人事業税」もかかってきます。

個人事業税は、課税所得から290万円を差し引いた金額に対して5%が課税されます。

このように、個人で不動産投資を進めていくと、減価償却を考慮しなければ、半分以上が税⾦で持っていかれてしまうことになるのです。

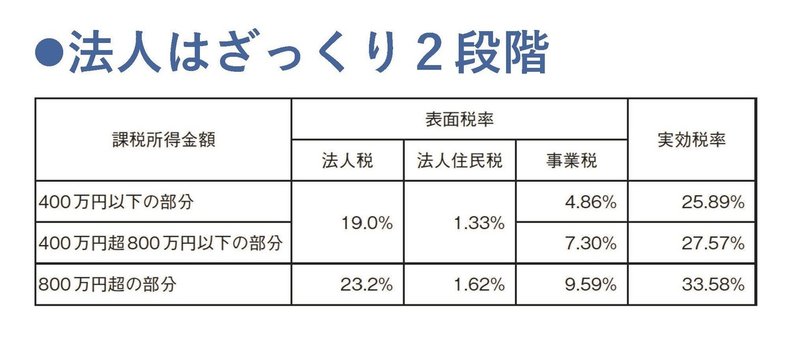

次に法人の税率を見てみましょう。

法人の税金体系は、おおむね2段階になっています。800万円以内か800万円超かで分かれており、その最⾼税率は約33%です。

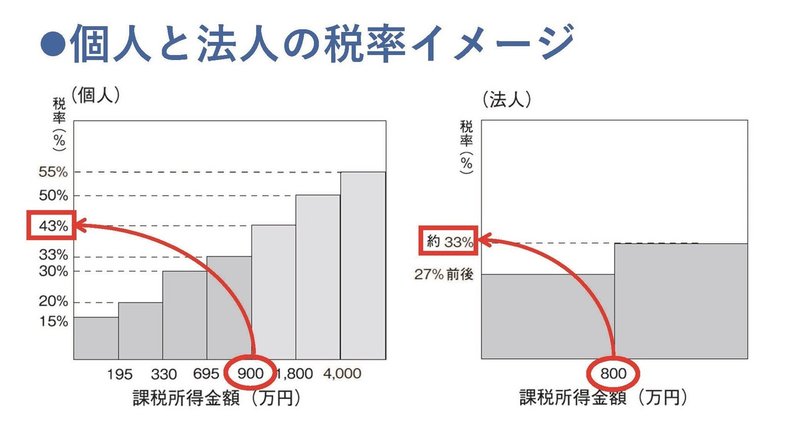

そして、こちらの図は個人と法人の税率を比べたものになります。

この図をご覧いただくと、900万円を超えるか超えないかのところが分岐点になっていることがお分かりいただけると思います。

個人の課税所得が900万円を超えた場合の税率が43%であるのに対して、法人の800万円超の税率は約33%となっています。

つまり、法人化することで約10%もの節税になると⾔えるのです。

節税のためにも、課税所得⾦額が900万円を超えそうになってきたら法人化を検討しましょう。

法人化のタイミング③「物件の売買」を頻繁に⾏う予定があるとき

もしあなたが、不動産を買った後に適切なタイミングで売却し、利益確定をしながら現金を増やし、それを再投資するという戦略を取るのであれば、法人化した方が断然やりやすいです。

この戦略では、「譲渡所得の課税方法」と「減価償却費の計上方法」が個人と法人では異なる点がポイントになってきます。

まず、物件売却時の「譲渡所得の課税⽅法」について見てましょう。

不動産の売却によって利益(譲渡所得)が出た場合、個人は「分離課税」となります。その税率は、物件購入から5年を超えて売却した場合が20%、5年以下で売却した場合が約40%です。

一方、法人の場合、この譲渡所得は事業所得となって他の収入と合算されます。

そのため、年数に関係なく、全体の所得が800万円以下であれば約27%、800万円以上なら約33%の税率となります。

つまり、5年を超えて売却する場合は個人の方が得で、5年以内なら法人の方が得ということです。

しかし、個人の場合、この5年の税率の境を気にしてベストなタイミングで売却できなくなってしまう可能性もあります。

よりフレキシブルに投資をしていく上では、いつでも売却しやすい法人が有利といえるでしょう。

続いて、「減価償却費の計上方法」について見てみましょう。

以前の記事でもお話ししましたが、法人は「任意」で減価償却費を計上できますが、個人は「強制」で減価償却費を計上しないといけないというルールがあります。

個人の場合、もし100万円償却できるならば、必ず100万円の減価償却費を計上しなければいけません。

一方、法人の場合は、100万円の減価償却費の範囲で、50万円でもいいし、30万円でもいいし、計上しなくてもいいということになっています。

そのため、法人の方が個人よりも利益の調整がしやすく、売却時の譲渡所得に対する税金もコントロールもしやすいということになります。

上記2点の理由から、物件の売買を頻繁に⾏う予定がある人は法人化するべきタイミングだと⾔えるでしょう。

ここで1点注意点があります。

不特定多数の人に反復継続して売買をする場合には、売主であっても「宅建業の免許」が必要になるということです。

宅建業の免許を得るためには、社内に宅建⼠の資格を持っている人が居ることが条件になりますので、オーナーのみで経営をしていく場合には、⾃分⾃⾝が宅建⼠の資格を持つ必要があることも覚えておいてください。

どれくらいの頻度で反復継続すると宅建業の免許の有無を問われるかというのは、具体的な回数が決まっているわけではないため、非常にグレーです。

しかし、あなたが将来にわたって適切な時期に適切な⽅法で売買したいと思うなら、宅建業の免許は取っておいた⽅が無難でしょう。

法人化のタイミング④いろいろな費⽤を「経費化」したいとき

これは、以前の別記事「法人化の10のメリット」でも紹介していますので、簡単に説明しましょう。

要するに、個人よりも法人の⽅が経費化するための制限が少なく、節税対策にもなるということです。

法人であれば、

・家を社宅化することで家賃の80%以上を経費化することも

・普段使⽤する⾞両代を経費化することも

・書籍代やパソコン代を経費化することも

事業に必要なモノのほとんどを、少ない制限で経費化できるというメリットがあります。

さらに、これはあまり税理⼠さんも声を⼤にして教えてくれないのですが、社内で「旅費規定」を作ることで、出張の⽇当を出すことができるようになります。

この出張⽇当は、給与所得として合算しなくてもいいので、個人としても非課税で収入を増やせるというメリットがあります。

法人化のタイミング⑤「相続時の節税対策」を考えたとき

通常、個人で土地や建物の資産を相続する場合、その価値を単純に相続評価して課税されます。

しかし、法人の場合には会社の株の価値で評価されることになります。

つまり、会社の株式価値を下げることができれば、相続にかかる税金も少なくなるわけです。

株の評価⽅法は、上場企業の同じ業種株価をもとに同⽔準で価格設定する⽅法(類似業種批准価格)と、プラスの資産からマイナスの資産を差し引いた残りの純資産を評価額にする⽅法(純資産価格)の2パターンがあります。

不動産賃貸業は不動産保有特定会社となるため、株価は後者の「純資産価格」で評価されます。

そのため、法人の借り⼊れを多くしてマイナスの資産を増やしておけば、⽣前贈与や相続する際の資産の評価を⾮常に⼩さくすることができるようになり、相続税や贈与税を少なくしたり、あるいはかからないという形で相続させることも可能です。

ただし、株価の評価を意図的に著しく下げることで、問題になるケースも多々あります。

そのため、相続税に詳しい専⾨の税理⼠さんに相談するなど、健全なカタチで節税対策を⾏うようにしてください。

まとめ:あなたに最適な法人化のタイミングとは?

今回は、不動産投資をする上で法人化するべき、おすすめのタイミングを5つ紹介しました。

とはいえ、もしあなたが不動産投資で今後メシを⾷っていこうと思うなら、「今すぐ法人化するべき」というのが私の本⾳です。

しかし、すでに個人で不動産投資を始めていて、これから法人化しようか迷っている人には、今回紹介した5つのポイントが法人化の検討タイミングになると思います。

ぜひあなたのシチュエーションに照らし合わせて参考にしてくださいね。

<期間限定の特別企画!>

現在、私の本「お金と幸せの成功法則」(A5版)の現物を無料プレゼント中です(送料無料)。お申込みはこちらからどうぞ!

こんにちは!YouTuber ウラケン不動産です。

最近、不動産投資の「法人化」について、たくさんのご質問をいただきます。すでに不動産投資を「している・していない」に関わらず、「いつ法人化をしたらいいの?」という疑問を持っている方が多いようです。

結論から⾔ってしまうと、

「不動産投資でメシを⾷っていくつもりなら、すぐに法人化すべき!」

というのが私の意見です。

なぜなら、あなたが社⻑となり、経営者としての感覚に切り替わることで、より事業に真剣に不動産投資に取り組むようになるからです。

かといって、カンタンに「じゃあ法人化してみよう!」とはいかないですよね。

そこで今回は、個人事業主で不動産投資をしている人が、

・どんなタイミングで

・どんな⽬的で

法人化するべきなのかを、分かりやすく解説していきます。

また、以前別の記事で「法人化の10のメリット」について解説しましたが、今回は特別にさらに踏み込んだメリットも併せてお伝えします。

この記事をお読みいただくと、あなたのキャッシュがますます増えることになりますので、ぜひ最後までご覧ください。

※同じ内容を動画でもご覧になりたい方は、こちら↓をご覧ください。

<期間限定の特別企画!>

現在、私の本「お金と幸せの成功法則」(A5版)の現物を無料プレゼント中です(送料無料)。お申込みはこちらからどうぞ!

目次

- 法人化のタイミング①「融資」が⾏き詰まったとき

- 法人化のタイミング②「課税所得⾦額」が900万円を超えそうなとき

- 法人化のタイミング③「物件の売買」を頻繁に⾏う予定があるとき

- 法人化のタイミング④いろいろな費⽤を「経費化」したいとき

- 法人化のタイミング⑤「相続時の節税対策」を考えたとき

- まとめ:あなたに最適な法人化のタイミングとは?

法人化のタイミング①「融資」が⾏き詰まったとき

個人の場合、融資を受けられる⾦額には上限があります。

金融機関によっても異なりますが、⼀般的に個人への融資は年収の20倍が上限と⾔われます。

なぜなら、給与収⼊が属性の判定基準の一つになるからです。

例えば年収が500万円だとすると、融資を受けられる限度額はだいたい1億円。⾃⼰資⾦を2割入れたとしても、投資規模1億2,000万円くらいで限界がきてしまい、得られるキャッシュフローは年400~500万円程度になります。

⼀⽅、事業の拡⼤と利益の追求をすることが目的である法人には、融資の上限がありません。

そのため、⾃⼰資⾦や物件の積算評価がしっかりしていれば、それに⾒合った融資を⻘天井で受けられます。

もしあなたが個人で不動産投資をしていて、融資が受けられない状態になっているとすれば、法人化を検討する絶好のタイミングと⾔えるでしょう。

法人化のタイミング②「課税所得⾦額」が900万円を超えそうなとき

個人と法人では、課税所得の額によって「税率」が異なります。

この表は個人の場合の税率です。

個人は累進課税制度のため、所得が多くなればなるほど高い税⾦を納めることになります。

課税所得4,000万円超ともなれば、なんとその税率は所得税と住⺠税を併せて55%にもなります。

さらに、個人で5棟10室以上の事業的規模で展開している場合は、「個人事業税」もかかってきます。

個人事業税は、課税所得から290万円を差し引いた金額に対して5%が課税されます。

このように、個人で不動産投資を進めていくと、減価償却を考慮しなければ、半分以上が税⾦で持っていかれてしまうことになるのです。

次に法人の税率を見てみましょう。

法人の税金体系は、おおむね2段階になっています。800万円以内か800万円超かで分かれており、その最⾼税率は約33%です。

そして、こちらの図は個人と法人の税率を比べたものになります。

この図をご覧いただくと、900万円を超えるか超えないかのところが分岐点になっていることがお分かりいただけると思います。

個人の課税所得が900万円を超えた場合の税率が43%であるのに対して、法人の800万円超の税率は約33%となっています。

つまり、法人化することで約10%もの節税になると⾔えるのです。

節税のためにも、課税所得⾦額が900万円を超えそうになってきたら法人化を検討しましょう。

法人化のタイミング③「物件の売買」を頻繁に⾏う予定があるとき

もしあなたが、不動産を買った後に適切なタイミングで売却し、利益確定をしながら現金を増やし、それを再投資するという戦略を取るのであれば、法人化した方が断然やりやすいです。

この戦略では、「譲渡所得の課税方法」と「減価償却費の計上方法」が個人と法人では異なる点がポイントになってきます。

まず、物件売却時の「譲渡所得の課税⽅法」について見てましょう。

不動産の売却によって利益(譲渡所得)が出た場合、個人は「分離課税」となります。その税率は、物件購入から5年を超えて売却した場合が20%、5年以下で売却した場合が約40%です。

一方、法人の場合、この譲渡所得は事業所得となって他の収入と合算されます。

そのため、年数に関係なく、全体の所得が800万円以下であれば約27%、800万円以上なら約33%の税率となります。

つまり、5年を超えて売却する場合は個人の方が得で、5年以内なら法人の方が得ということです。

しかし、個人の場合、この5年の税率の境を気にしてベストなタイミングで売却できなくなってしまう可能性もあります。

よりフレキシブルに投資をしていく上では、いつでも売却しやすい法人が有利といえるでしょう。

続いて、「減価償却費の計上方法」について見てみましょう。

以前の記事でもお話ししましたが、法人は「任意」で減価償却費を計上できますが、個人は「強制」で減価償却費を計上しないといけないというルールがあります。

個人の場合、もし100万円償却できるならば、必ず100万円の減価償却費を計上しなければいけません。

一方、法人の場合は、100万円の減価償却費の範囲で、50万円でもいいし、30万円でもいいし、計上しなくてもいいということになっています。

そのため、法人の方が個人よりも利益の調整がしやすく、売却時の譲渡所得に対する税金もコントロールもしやすいということになります。

上記2点の理由から、物件の売買を頻繁に⾏う予定がある人は法人化するべきタイミングだと⾔えるでしょう。

ここで1点注意点があります。

不特定多数の人に反復継続して売買をする場合には、売主であっても「宅建業の免許」が必要になるということです。

宅建業の免許を得るためには、社内に宅建⼠の資格を持っている人が居ることが条件になりますので、オーナーのみで経営をしていく場合には、⾃分⾃⾝が宅建⼠の資格を持つ必要があることも覚えておいてください。

どれくらいの頻度で反復継続すると宅建業の免許の有無を問われるかというのは、具体的な回数が決まっているわけではないため、非常にグレーです。

しかし、あなたが将来にわたって適切な時期に適切な⽅法で売買したいと思うなら、宅建業の免許は取っておいた⽅が無難でしょう。

法人化のタイミング④いろいろな費⽤を「経費化」したいとき

これは、以前の別記事「法人化の10のメリット」でも紹介していますので、簡単に説明しましょう。

要するに、個人よりも法人の⽅が経費化するための制限が少なく、節税対策にもなるということです。

法人であれば、

・家を社宅化することで家賃の80%以上を経費化することも

・普段使⽤する⾞両代を経費化することも

・書籍代やパソコン代を経費化することも

事業に必要なモノのほとんどを、少ない制限で経費化できるというメリットがあります。

さらに、これはあまり税理⼠さんも声を⼤にして教えてくれないのですが、社内で「旅費規定」を作ることで、出張の⽇当を出すことができるようになります。

この出張⽇当は、給与所得として合算しなくてもいいので、個人としても非課税で収入を増やせるというメリットがあります。

法人化のタイミング⑤「相続時の節税対策」を考えたとき

通常、個人で土地や建物の資産を相続する場合、その価値を単純に相続評価して課税されます。

しかし、法人の場合には会社の株の価値で評価されることになります。

つまり、会社の株式価値を下げることができれば、相続にかかる税金も少なくなるわけです。

株の評価⽅法は、上場企業の同じ業種株価をもとに同⽔準で価格設定する⽅法(類似業種批准価格)と、プラスの資産からマイナスの資産を差し引いた残りの純資産を評価額にする⽅法(純資産価格)の2パターンがあります。

不動産賃貸業は不動産保有特定会社となるため、株価は後者の「純資産価格」で評価されます。

そのため、法人の借り⼊れを多くしてマイナスの資産を増やしておけば、⽣前贈与や相続する際の資産の評価を⾮常に⼩さくすることができるようになり、相続税や贈与税を少なくしたり、あるいはかからないという形で相続させることも可能です。

ただし、株価の評価を意図的に著しく下げることで、問題になるケースも多々あります。

そのため、相続税に詳しい専⾨の税理⼠さんに相談するなど、健全なカタチで節税対策を⾏うようにしてください。

まとめ:あなたに最適な法人化のタイミングとは?

今回は、不動産投資をする上で法人化するべき、おすすめのタイミングを5つ紹介しました。

とはいえ、もしあなたが不動産投資で今後メシを⾷っていこうと思うなら、「今すぐ法人化するべき」というのが私の本⾳です。

しかし、すでに個人で不動産投資を始めていて、これから法人化しようか迷っている人には、今回紹介した5つのポイントが法人化の検討タイミングになると思います。

ぜひあなたのシチュエーションに照らし合わせて参考にしてくださいね。

<期間限定の特別企画!>

現在、私の本「お金と幸せの成功法則」(A5版)の現物を無料プレゼント中です(送料無料)。お申込みはこちらからどうぞ!